作者:程序媛

近期,美國國債收益率的上升給黃金價格帶來了顯著的下行壓力。我們應(yīng)該怎樣評估這種趨勢以及未來的潛在發(fā)展呢?

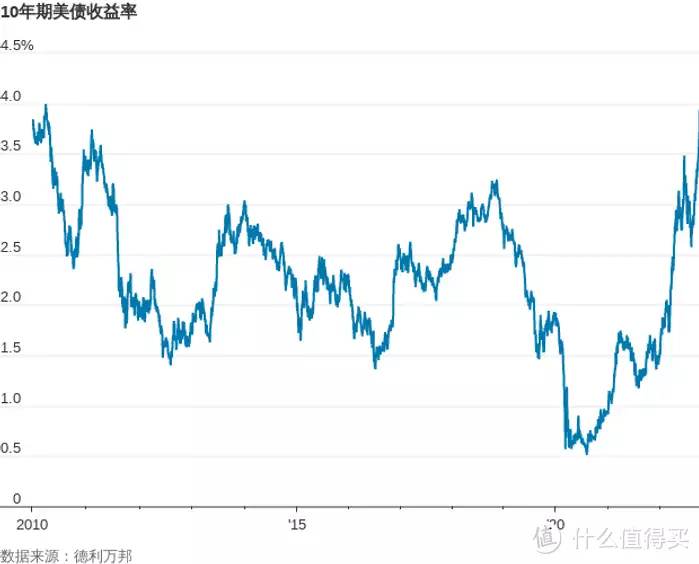

首先,回顧過去一年中的美國十年期國債收益率。隨著疫情逐漸消退,經(jīng)濟(jì)復(fù)蘇進(jìn)程加速,全球金融市場呈現(xiàn)出筑底回暖之勢。作為主要避險資產(chǎn)之一的美國國債受到投資者追捧,其收益率在近年來持續(xù)攀升。進(jìn)入 2022 年后,尤其是二季度初以來,美聯(lián)儲貨幣政策的調(diào)整引發(fā)了廣泛關(guān)注。與此同時,投資者對通脹上升和利率可能走高的憂慮快速升溫,市場對于美國國債的需求隨之增強(qiáng),其收益率也在頂部得到進(jìn)一步抬升。然而,隨著市場對于美國經(jīng)濟(jì)增長放緩以及美聯(lián)儲可能采取更寬松的貨幣政策以應(yīng)對通脹的預(yù)期增強(qiáng),近期美債收益率有所回落,美國十年期國債收益率重返至 4%上方。

其次,回顧黃金市場的表現(xiàn)。黃金作為經(jīng)典的避險資產(chǎn),也在一定程度上受到了美國國債收益率上升的沖擊。盡管黃金具有天然的抗通脹特性,但當(dāng)面臨長期利率走高等因素時,勢必會引發(fā)一定程度的壓力。因此,當(dāng)美國國債收益率急劇突破時,黃金價格實際上也經(jīng)歷了快速下滑的階段。近期國際金價的連續(xù)下跌就反映了這種情況,而美元指數(shù)的走強(qiáng)也為黃金市場帶來了額外的下行壓力。

在此背景下,對于未來金價的走勢及相關(guān)資產(chǎn)的影響方向,我們可以做出如下分析預(yù)測。首先,倘若各國央行能夠有效打擊通脹,那么高盛等投行預(yù)估屆時可能出現(xiàn)的降息過程將給包括黃金在內(nèi)的一系列資產(chǎn)提供有利環(huán)境。再者,如果美國經(jīng)濟(jì)增長放緩并導(dǎo)致美聯(lián)儲采取更為寬松的貨幣政策,那么黃金市場有望迎來更多機(jī)會。另一方面,如果美元走強(qiáng)且降息速度較慢或爆冷再次加息,將極大地提高美國國債收益率,從而對包括黃金在內(nèi)的一系列資產(chǎn)造成負(fù)面影響。此外,由于金價本身正處于歷史高位,對于市場波動的敏感度較大;因此一旦市場出現(xiàn)不利因素,金價以及相關(guān)資產(chǎn)未來的走勢又將會充滿不確定性。

最后,我們需要認(rèn)識到金融市場已變得高度關(guān)聯(lián),任何外力的影響都可能帶動整個市場的震動,進(jìn)而對各類資產(chǎn)產(chǎn)生不同程度的影響。無論是關(guān)于美國是否降息的具體情況,還是這個過程所遵循的節(jié)奏,都將至關(guān)重要。在美國降息狀況無明顯變動的前提下,短期間內(nèi)美元或美國國債走勢亦難有重大改變。

查看文章精彩評論,請前往什么值得買進(jìn)行閱讀互動